馬上就要到2019年了,從2019年開始就要實行新的個人所得是政策了,從原來的征稅七點3500元到現在的5000元以上,這對于小編這樣工資比較少的人群來說是好事,那么2019個人所得稅除了對個體而言有所改變對于公司的影響有哪些,以下是個人所得稅2019新政策一覽。

工資、薪金所得,包括個人因任職、受雇取得的工資、薪金、獎金、年終加薪、勞動分紅、津貼、補貼和其他所得。

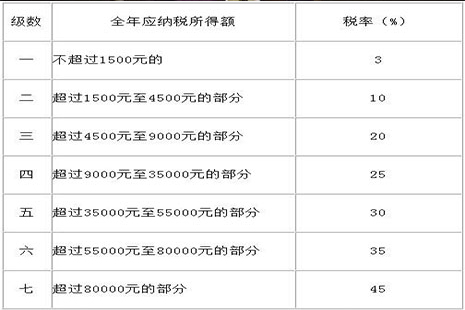

在一般情況下,工資、薪金所得以納稅人當月取得的工資、薪金收入減除下列項目金額以后的金額為應納稅所得額,按照《個人所得稅稅率表(一)》所得的七級超額累進稅率計算應納個人所得稅稅額:

(1)基本扣除額3500元;

(2)個人按照規定繳納的基本養老保險費、基本醫療保險費和失業保險費;

(3)單位、個人分別按照規定繳存的住房公積金;

(4)規定標準以內的公務用車和通訊補貼。

應納稅所得額 = 工資、薪金收入 - 3500元 - 其他規定扣除項目

在中國境內沒有住所而在中國境內取得的工資、薪金所得的納稅人和在中國境內有住所而在中國境外取得工資、薪金所得的納稅人,在計算其工資、薪金所得的個人所得稅應納稅所得額的時候,除了可以按月減除費用3500元和其他規定項目以外,國家還可以根據其平均收入水平、生活水平和匯率變化等因素確定附加減除費用。

目前規定的附加減除費用標準為每月1300元,應納稅所得額計算公式是:

應納稅所得額 = 工資、薪金收入 - 3500元 - 附加減除費用(1300元) - 其他規定扣除項目

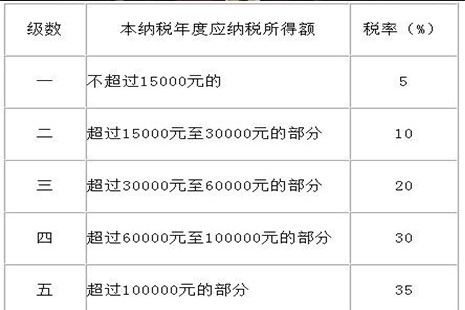

個體工商戶的生產、經營所得,以每一納稅年度的收入總額減除成本、費用以及損失后的余額,為應納稅所得額。按照應納稅所得額和《個人所得稅稅率表(二)》所列的五級超額累進稅率計算應納個人所得稅稅額。

個人所得稅稅率表(二)

(個體工商戶的生產、經營所得和對企業、事業單位的承包經營、承租經營所得適用)

注:本表所稱全年應納稅所得額是指依照《中華人民共和國個人所得稅法》第六條的規定,以每一納稅年度的收入總額減除成本、費用以及損失后的余額。

對個體工商戶業主、個人獨資企業和合伙企業自然人投資者的生產經營所得依法計征個人所得稅時,個體工商戶業主、個人獨資企業和合伙企業自然人投資者本人的費用扣除標準統一確定為42000元/年(3500元/月)。

對企事業單位的承包經營、承租經營所得,以每一納稅年度的收入總額,減除必要費用(3500元/月)后的余額,為應納稅所得額。按照前列《個人所得稅稅率表(二)》計算應納所得稅稅額。

勞務報酬所得、稿酬所得、特許權使用費所得和財產租賃所得,按照納稅人每次取得的收入計算繳納個人所得稅。每次收入不超過四千元的,減除費用八百元;四千元以上的,減除百分之二十的費用,其余額為應納稅所得額。按照20%的稅率計算應納所得稅稅額。

財產轉讓所得,以轉讓財產的收入額減除財產原值和合理費用后的余額,為應納稅所得額。計算納稅。按照20%的稅率計算應納所得稅稅額。

利息、股息、紅利所得,偶然所得和其他所得,以每次收入額為應納稅所得額。

原25%稅率部分將重新分為3檔,分別征收10%、20%、25%的稅,目前暫未公布劃分標準

我們分別以月入1萬元、2萬元和5萬元者為例,在考慮“三險一金”扣除(假定“三險一金”扣除2000元)基礎上大概算了筆賬:

月入1萬元者,現有稅制下需繳納345元個稅;改革后個稅為90元,降幅超過70%;

月入2萬元者,現有稅制下需繳納2620元個稅;改革后個稅為1190元,降幅超過50%;

月入5萬元者,現有稅制下需繳納10595元個稅;改革后個稅為8490元,降幅約20%;

如果加上下一步出臺的專項附加扣除,稅負還會繼續下降,如月入1萬元者有可能免繳或僅繳納少量個稅。

中等以下收入人群成為此次個稅改革重點減稅群體,收入越低的納稅人減稅幅度越大,收入越高的納稅人減稅幅度越小。

個人所得稅制度的改革,主要是為了不斷提升社會公平,無論是個稅起征點的上調、教育醫療等專項附加的扣除,特別是為堵塞稅收漏洞而首次新增的反避稅條款在實現社會公平方面也是做出了巨大的推動作用。